一般纳税人收到绿化免税发票怎样做会计分录

一般纳税人单位,收到苗木免税发票,账务处理是 借:原材料等科目 ,应交税费—应交增值税(进项税额), 贷:应付账款等科目。一般纳税人是指年应征增值税销售额(以下简称年应税销售额,包括一个公历年度内的全部应税销售额)超过国务院财政、税务主管部门规定的小规模纳税人标准的纳税人

记入管理费用并可以抵扣增值税进项税额。

企业购进苗木用于绿化,属于企业正常的管理业务需要,所以应该记入管理费用,具体会计核算分录如下:

借:管理费用

应缴税费_应交增值税(进项税额)

贷:银行存款(或应付账款)

当企业绿化购进苗木达到固定资产标准的,应记入"固定资产一生物性资产"。

购进农产品,除取得增值税专用发票或者海关进口增值税专用缴款书外,按照农产品收购发票或者销售发票上注明的农产品买价和13%的扣除率计算的进项税额.

每个月末计算出免缴税额,最后结转至补贴收入.

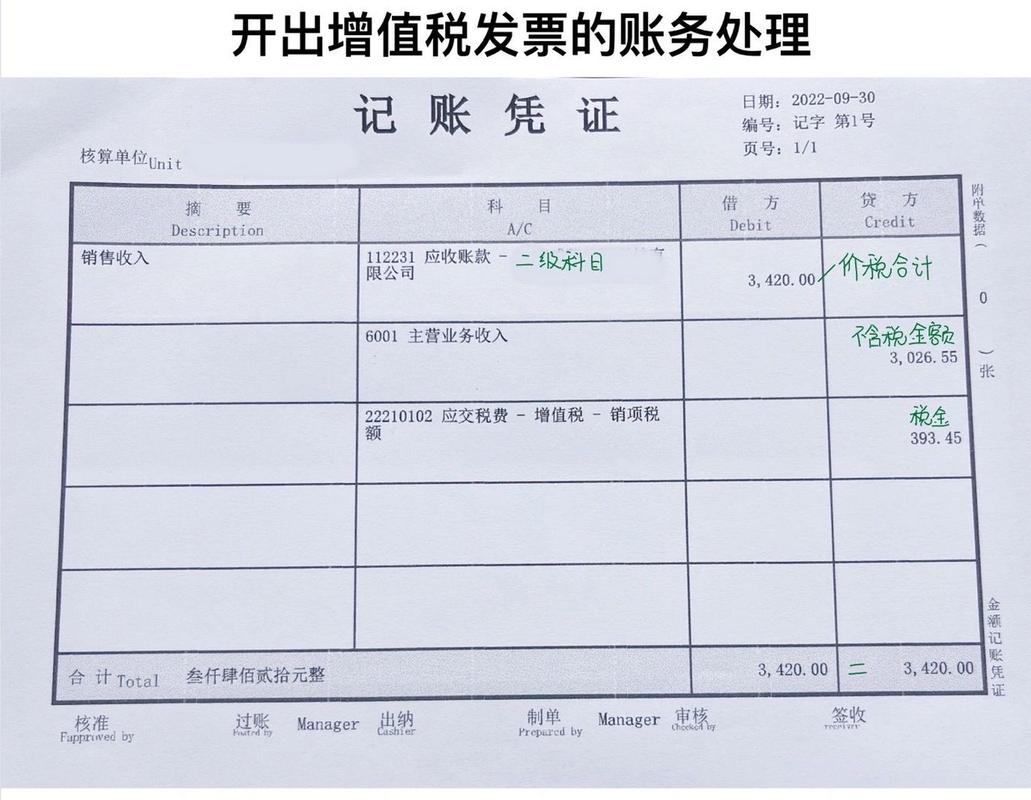

确认收入时:

借:应收账款

贷:主营收入

计算免缴税款:

借:主营收入

贷:应交税金-应交增值税(销项税额)

结转免税税额

借:应交税金-应交增值税(减免税额)

贷:补贴收入

园林公司开苗木发票还需要办理免税证明吗

不需要申请,备案即可。而且只有在税务局备案以后,才可以享受免税政策。

园林绿化公司销售自己培育、种植的苗木,免征增值税,同时免征企业所得税。如果销售的是购进的苗木,是不能免征增值税和企业所得税的。

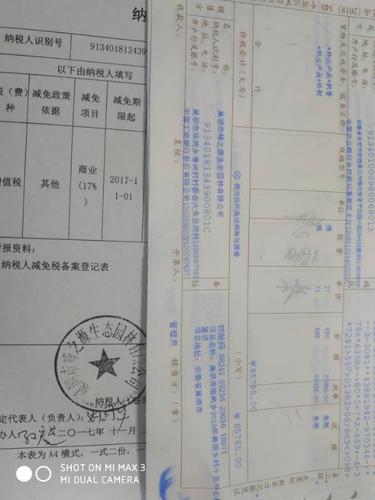

如果符合免税规定,应该携带营业执照副本原件、公司公章、实名认证的办税人员本人身份证到税务办税大厅或者税务窗口办理销售自产农产品免征增值税备案手续,以及林木的培育和种植免征企业所得税的备案手续。

怎样开免税的苗木款税票

根据《中华人民共和国增值税暂行条例》 第十六条第一款规定,如果绿化苗木、花卉是自己种植的免征增值税。享受优惠政策的审批在所在地的国家税务局办理税务登记后,可以办理免税手续,同时可以申请购买发票纳税人销售免征增值税的,通过发票税控系统开具时,应在机发票“增值税税率或征收率”栏选填“0”。这等于是对免税项目开具发票按零税率填开做了明确规定。